Der KMU Kredit – Welche Kreditmerkmale und Finanzierungsarten passen zu Ihren Bedürfnissen

Ob Betriebsmittelkredit, Investitionskredit, Wachstumskredit, Unternehmensnachfolge- & Übernahmefinanzierungen oder Hypothek – in der KMU Kredit Welt die optimale Finanzierungsstruktur zu finden, kann zu einer echten Herausforderung werden. Die nachfolgende Übersicht erklärt die wichtigsten Kreditmerkmale und zeigt einige KMU Finanzierungsarten auf.

Der KMU Kredit lässt sich in Bezug auf die Kreditmerkmale in folgende vier Kategorien einteilen:

Kreditmerkmale:

- Art der Zinszahlung: Festverzinsliche vs. variable Kredite

- Laufzeiten

- Besicherung

- Art der Rückzahlung

Finanzierungsarten:

- Betriebsmittelkredite

- Investitions- und Wachstumskredite

- Unternehmensnachfolgefinanzierung und Übernahmefinanzierung

- Hypotheken

Kreditmerkmale

Art der KMU Kredit Zinszahlung: Festverzinsliche KMU Kredite vs. -variable

Nebst der Höhe der Zinsen ist für einen Kreditnehmer entscheidend, ob es sich um einen festverzinsliches Darlehen, oder um ein Darlehen mit variablen Zinsen handelt. Bei festverzinslichen Darlehen wird die Höhe des Zinssatzes zu Beginn des Vertrages festgelegt und über die gesamte Laufzeit fixiert. Somit ist eine zuverlässige Budget-Planung möglich und es besteht kein Zinsänderungsrisiko. Allerdings entfällt so auch die Möglichkeit von fallenden Marktzinssätzen zu profitieren.

Bei Krediten mit variabler Verzinsung passen sich die Zinsen dem Marktniveau an. Die Kosten des Kredites sind somit schwerer vorherzusagen, eine exakte Budget-Planung ist daher nur bedingt möglich. Falls jedoch die Zinsen im Markt sinken, profitiert der Kreditnehmer von den geringeren Zinskosten.

Die Entscheidung welche Art der Verzinsung die richtige ist, sollten Kreditnehmer aufgrund der aktuellen Höhe, der erwarteten Entwicklung des Marktzinssatzes und der persönlichen Risikobereitschaft treffen. Für risikoaverse Darlehensnehmer, welche die Kosten zuverlässig planen wollen, sind festverzinsliche Kredite idealer. Für risikoaffine Kreditsuchende, die von einem fallenden Zinsniveau ausgehen, ist ein Kredit mit variabler Verzinsung das richtige Instrument.

Verschiedene KMU Kredit Laufzeiten

Die wichtigste Unterscheidung der KMU Kredit Laufzeiten ist der Unterschied zwischen befristeten und unbefristeten Krediten.

Kreditnehmer können unbefristete Kredite wiederholt belasten, solange sie den festgelegten Kreditrahmen nicht überschreiten. Wenn sie das bezogene Kreditvolumen zurückbezahlen, steht ihnen das volle Kreditvolumen wieder zur Verfügung. Ein Beispiel für einen solchen Kredit ist das sogenannte Kontokorrentdarlehen, das Banken häufig an kleine Unternehmen vergeben. Ein unbefristeter Kredit bietet den Vorteil der Flexibilität, da Kreditnehmer jederzeit auf den Kredit zugreifen können und die Zinsen nur bei effektiver Verwendung bezahlen. Diese Flexibilität hat aber einen hohen Preis. Bei dieser Kreditform sind die Zinsen meist höher angesetzt.

Der befristete Kredit bietet im Allgemeinen eine hohe Planungssicherheit. Auf der anderen Seite steht dem Kreditnehmer nur das vereinbarte Kreditvolumen zur Verfügung. Vorzeitige Rückzahlungen sind nicht möglich oder nur mit entsprechenden Kosten.

Befristete Kredite haben eine feste Laufzeit und ein festes Kreditvolumen.

Die Wahl der Art der Laufzeit eines KMU Kredites sollte demnach aufgrund der gewünschten Flexibilität getroffen werden. Kennt der Kreditnehmer die Höhe der benötigten Finanzierungsmittel, ist der befristete Kredit oft die bessere Wahl. Ist er allerdings auf ein hohes Mass an Flexibilität angewiesen, ist der unbefristete Kredit die attraktivere Alternative.

Besicherter und unbesicherter KMU Kredit

Besicherte und unbesicherte (blanko) KMU Kredite unterscheiden sich aufgrund der hinterlegten Sicherheiten.

Im Falle von besicherten KMU Krediten verlangt der Kreditgeber vor Vergabe eines KMU Kredits entsprechende Sicherheiten. Bei einem allfälligen Ausfall gehen die vereinbarten Sicherheiten in den Besitz des Gläubigers über. Die Art der Sicherheiten wird individuell von den Vertragsparteien festgelegt, wobei hierzu oft Vermögenswerte oder Rechte dienen.

Eine weitere gängige Art der Besicherung ist die sogenannte Bürgschaft. Sollte der Kreditnehmer zahlungsunfähig werden, haftet eine dritte Partei oder Person.

Der Gläubiger bewertet in einem solchen Fall die Bonität des Bürgen vor Kreditvergabe und sichert sich damit vor Kreditausfallfolgen ab.

Ein ungesicherter KMU Kredit wird nur auf der Grundlage der Bonität des Kreditsuchenden vergeben. Ist die Bonität aufgrund des Geschäftsgangs ausreichend, braucht es keine zusätzlichen Sicherheiten. Unbesicherte Kredite sind aufgrund des höheren Risikos für den Gläubiger oftmals mit höheren Zinssätzen verbunden.

Art der Kredit Rückzahlung: amortisierender KMU Kredit und KMU Kredit mit endfälliger Rückzahlung

Grundsätzlich lassen sich KMU Finanzierungen in zwei Rückzahlungskategorien einteilen: Amortisierende Kredite und Kredite mit endfälliger Rückzahlung. Bei KMU Krediten mit endfälliger Rückzahlungen ist das gesamte Kreditvolumen am Ende der Laufzeit fällig. Einerseits kann der Kreditnehmer so über die Laufzeit frei über seine liquiden Mittel verfügen. Andererseits wird am Ende der Laufzeit ein grösserer Betrag fällig, welchen der Kreditnehmer über die Laufzeit ansparen muss, damit kein Refinanzierungsrisiko zum Zeitpunkt der Endfälligkeit entsteht. Darüber hinaus werden die Zinszahlungen jährlich auf das gesamte Kreditvolumen berechnet.

Bei amortisierenden KMU Krediten dagegen zahlt der Kreditnehmer den Kredit in Raten zurück. Typischerweise sind diese Raten in ihrer Höhe konstant und werden jährlich oder halbjährlich fällig. Dies bedeutet, dass konstant Zahlungen anfallen und somit durchgehend liquide Mittel zur Verfügung stehen müssen. Allerdings fällt die Zinslast deutlich geringer aus als bei einer Finanzierung ohne Amortisation. Die Zinsen berechnen sich auf der ausstehenden Restschuld und nicht auf dem gesamten Kreditvolumen.

Benötigt der Kreditnehmer die liquiden Mittel über die Laufzeit des Kredites anderweitig, kann ein endfälliger Kredit sinnvoll sein. Ein amortisierender Kredit zeichnet sich hingegen durch geringere Kosten, eine kontinuierlich kleiner werdende Schuld und einem geringeren Gegenparteirisiko für den Gläubiger aus.

Die optimale Art des Kredites richtet sich erheblich nach den individuellen Bedürfnissen und Möglichkeiten. Eine vorherige Analyse der Risikobereitschaft und der benötigten Flexibilität sowie eine Übersicht über die aktuelle finanzielle Situation hilft, sich für die ideale Art des KMU Kredits zu entscheiden.

Finanzierungsarten

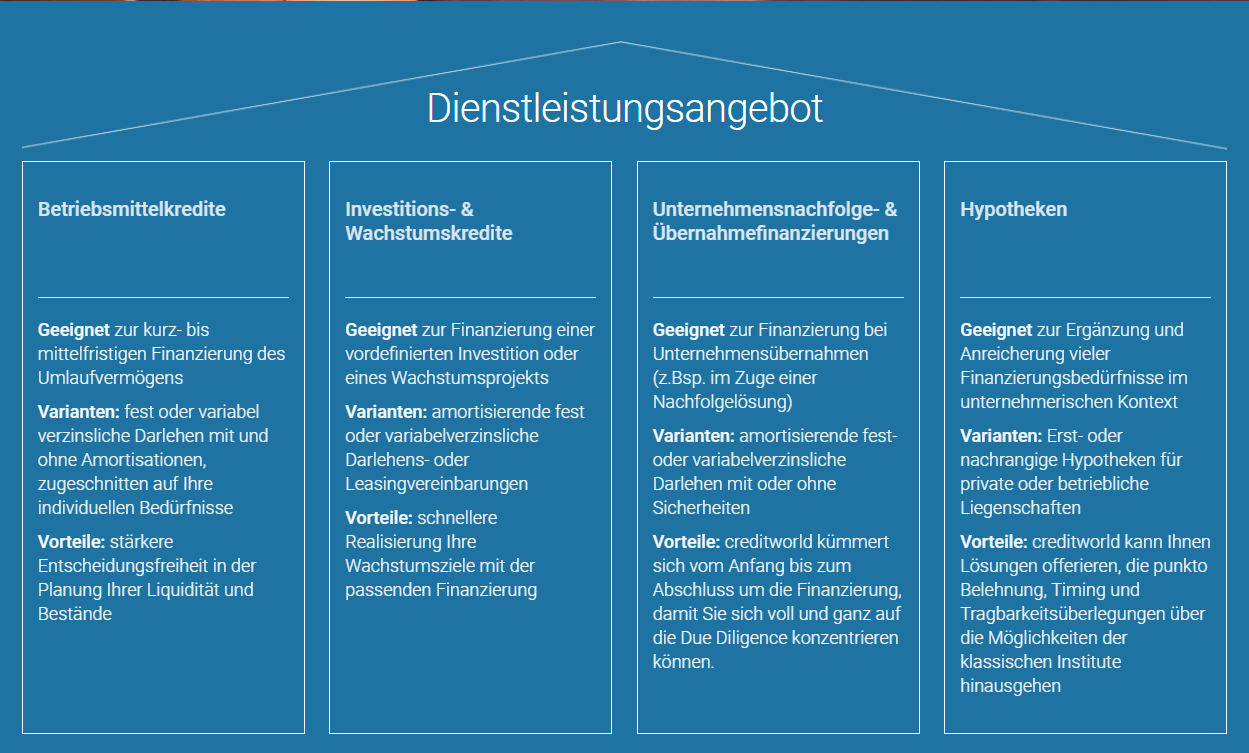

Entsprechend den unterschiedlichen Finanzierungsbedürfnissen gibt es auch, verschiedene Finanzierungsarten. In der untenstehenden Übersicht sind die wichtigsten Finanzierungsarten aufgeführt.

Betriebsmittelkredite

Betriebsmittelkredite eignen sich für kurz- bis mittelfristige Finanzierungen des Umlaufsvermögens.

Investitions- und Wachstumskredite

Oftmals möchten Schweizer KMU in neue ertragsversprechende Projekte investieren. Dabei werden sie häufig durch die zu diesem Zeitpunkt fehlende Liquidität gebremst. Investitions- und Wachstumskredite eignen sich hierbei zur Finanzierung dieser Investitions- und Wachstumsprojekte.

Unternehmensnachfolge- und Übernahmefinanzierungen

Diese Finanzierungsarten unterstützen Unternehmen oder Unternehmer in der Finanzierung des Kaufpreises eines KMU im Rahmen von Unternehmensnachfolgen- und Übernahmen.

Hypotheken

Hypotheken eignen sich zur Finanzierung von Liegenschaften, seien es eigene Betriebsliegenschaften oder Renditeobjekte.

Gerne vertiefen wir das Thema mit Ihnen bei Interesse. Kontaktieren Sie uns, um einen Beratungstermin zu vereinbaren

shutterstock

shutterstock