Nachfolgeregelung: Akquisitionsfinanzierung oder Transaktionsfinanzierung sowie die Schritte danach

Die Nachfolgeregelung von KMU stellt die Inhaber oft vor ein Problem. In der Schweiz verschwindet nahezu jedes dritte Unternehmen aufgrund fehlender Nachfolge. Unter denjenigen Unternehmen, die eine Nachfolgeregelung zustande bringen, werden rund 40% innerhalb der Familie weitergegeben, 40% übernehmen familienexterne Nachfolger und in rund 20% der Fälle kaufen Mitarbeiter ihren Arbeitgeber auf.

Herausforderung Nachfolgeregelung

Alle Nachfolger stehen jedoch zum Zeitpunkt der Übernahme vor der selben Herausforderung; nämlich die Finanzierung der Übernahme: Reine Akquisitionspreisfinanzierung oder die darüber hinausreichende Transaktionsfinanzierung, und zu einem späteren Zeitpunkt die weitere Wachstumsfinanzierung resp. die Investitionsfinanzierung.

Was ist der Unterschied zwischen Akquisitionsfinanzierung und Transaktionsfinanzierung?

Die beiden Begriffe stehen sehr nahe beieinander und werden auch oft als Synonyme verwendet:

Bei der Akquisitionsfinanzierung im engeren Sinne geht es darum, die nötigen finanziellen Mitteln zu beschaffen, um das gewünschte Unternehmen zu kaufen. Die Transaktionsfinanzierung geht noch einen Schritt weiter. Sie beschränkt sich nicht nur auf die Beschaffung des Kaufpreises, sondern beinhaltet auch die Finanzierung der Kosten der Eingliederung des übernommenen in ein allfällig bereits bestehendes Unternehmen.

Wachstumsfinanzierung oder Investitionsfinanzierung als nächste Schritte

Nachdem ein Käufer eine Firma erfolgreich übernommen hat, stehen oft schon die nächsten konkreten Schritte an. Der Käufer entwickelt die künftige Strategie des erworbenen KMU und stellt oft fest, dass er weitere Finanzierungsbedürfnisse hat. Dabei sind die Gründe von Digitalisierung, Mitarbeiter, Expansion, neue Produktionsanlagen über weitere Bedürfnisse breit gefächert.

Dies bedingt viel Expertenwissen im Bereich Finanzierung oder einen starken langjährigen Partner in diesen Angelegenheiten.

creditworld begleitet ihre Kunden als Experten und unterstützt sie als Partner langfristig entlang der Geschäftstätigkeit

Das Team von besteht aus Experten in Finanzierungsfragen mit langjähriger Erfahrung. Dabei ist es nicht nur das Ziel eine einzelne Finanzierung zu ermöglichen, sondern die Kunden als Partner zu begleiten und den Erfolg des jeweiligen KMU langfristig zu unterstützen.

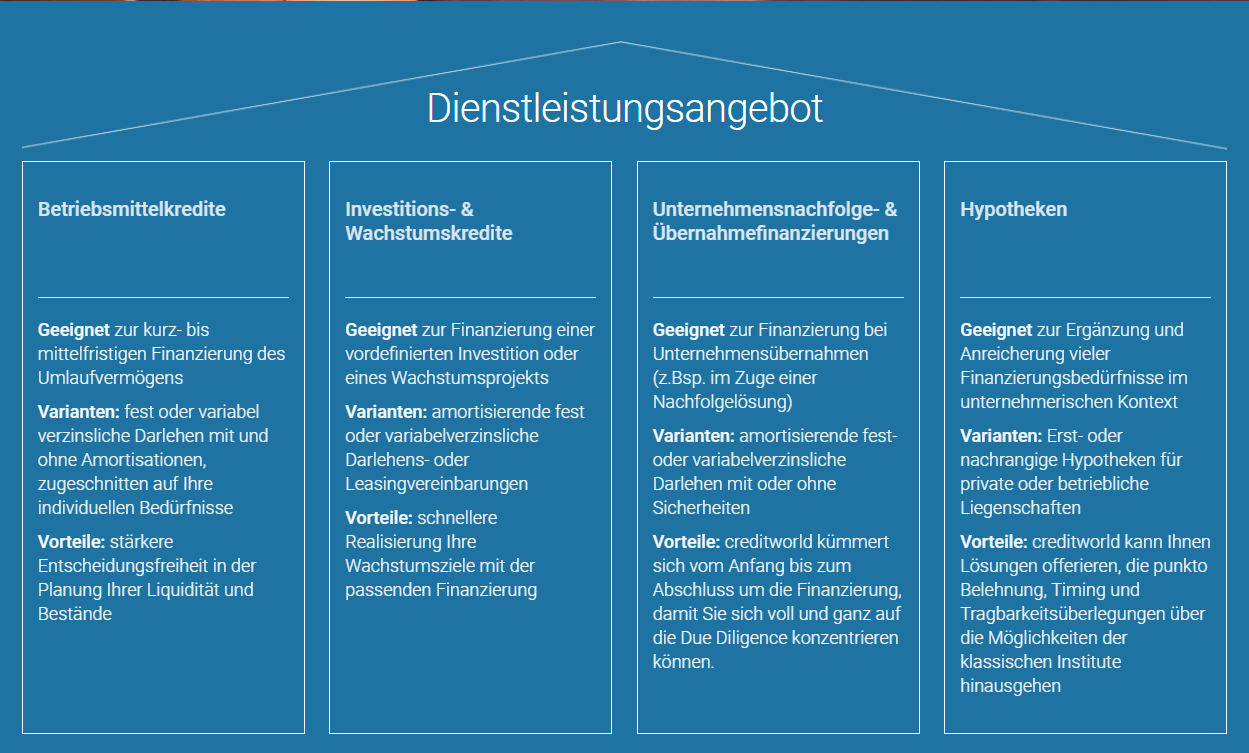

Das creditworld Team berät insbesondere zu folgenden Finanzierungsthemen:

- Betriebsmittelkredite

- Investitions- und Wachstumskredite

- Unternehmensnachfolgefinanzierung und Übernahmefinanzierungen

- Hypotheken

- Weitere besondere Finanzierungsbedürfnisse

Gerne vertiefen wir das Thema mit Ihnen in einem persönlichen Gespräch. Kontaktieren Sie uns, um einen Beratungstermin zu vereinbaren.